Даешь! - «Новости - Энергетики»

Докризисные аналитические отчеты и обзоры рынка энергомашиностроения (ЭМС) и электротехники (ЭТ) сегодня читаются как оптимистические астрологические прогнозы или «письма счастья» компаниям, которых ждала беспечная жизнь. Кризис прогнозы не скорректировал, а переписал, вымарав из них радужность и

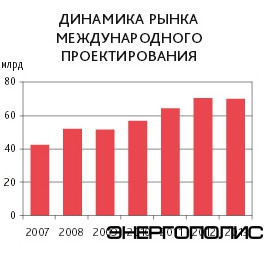

С послевоенных лет в мире неуклонно рос спрос на электроэнергию, причем особенно быстро в XXI веке. Несколько цифр объясняют оптимизм маркетологов компаний. По данным Международного энергетического агентства, потребление электроэнергии только за пять лет, с 2003 по 2008 год, выросло почти на четверть – с 14,8 трлн. до 19,5 трлн. кВт∙ч. Предсказывался мировой рост потребления до 26 трлн. кВт∙ч к 2025-му. Эти цифры позволяли аналитикам прогнозировать ввод новых энергетических мощностей в среднем на 2,6% в год вплоть до 2025 года. По их расчетам, к этому времени должна вырасти совокупная установленная мощность электростанций мира: с 3700 ГВт в 2008 году до 5500 ГВт в 2025. На реальном спросе и на ожиданиях дальнейшего роста мировой рынок энергетического машиностроения еще недавно буквально распирало. Продажи оборудования у крупнейших 11 мировых игроков рынка (и это без учета китайских производителей!), по расчетам аналитиков «Силовых машин», увеличились с неполных 52 млрд. долларов в 2004 году до более чем 100 млрд. в 2008-м, а весь рынок без электротехники превысил 200 млрд. долларов. Оборудование, необходимое для производства, трансформации и передачи электроэнергии, даже с учетом кризисных явлений, становится все более востребованным. Последние данные так же говорят об увеличении объемов производства и в кризисном 2009 году. Таков потенциал мирового энергомашиностроения.

Российская энергетика – крупнейшая в мире, и поэтому понятно, что задачи, стоящие перед отраслью, иначе как грандиозными не назовешь. Только по рабочей, или базовой, версии сценария Генеральной схемы развития объектов электроэнергетики до 2020 года должно работать 347 ГВт мощностей. С учетом вывода устаревшего оборудования это предполагает строительство 186 ГВт мощностей – объем, сопоставимый с глобальным годовым выпуском энергооборудования! Для выдачи мощности вновь вводимых и расширяемых электростанций общесистемного значения потребуется сооружение 25,7 тыс. км линий электропередачи. Коррекция целевых параметров Генсхемы меняется в сторону уменьшения, но масштаб задач, стоящих перед энергетикой страны и отечественным энергомашиностроением, все равно очевидно огромен и оценивается в сотни миллиардов долларов. Насколько наши ЭМС- и ЭТ-отрасли могут самостоятельно обеспечить реализацию таких проектов? Какое место они занимают на этом рынке, на что могут рассчитывать в дальнейшем и какие решения смогут предложить?

Структура российского рынка энергооборудования крайне неоднородна, но совершенно очевидно, что если у российских производителей основных видов техники электростанций – паровых и гидротурбин, котлов, генераторов – достаточно прочные рыночные позиции, то с электротехническим оборудованием дела обстоят хуже.

По словам директора по маркетингу и коммерческим операциям ОАО «Силовые машины» Андрея Алейникова, компания занимает около 80% отечественного рынка продаж энергооборудования. Вице-президент по инновациям ОАО «ЭМАльянс» Борис Фирсов утверждает, что доля его компании на российском рынке тепло-электроэнергетики 20–25%. По словам Бориса Вайнзихера, генерального директора ТГК-1, все паровые турбины, закупаемые руководимой им компанией, – российского производства. Продукция «Силовых машин» и Уральского турбинного завода составляет достойную конкуренцию западным аналогам, так же как и отечественное котельное оборудование. Член правления самой большой генерирующей российской компании ОАО «РусГидро» Рахметулла Альжанов приводит следующие данные: в закупках его предприятия 90% генераторов и 80% гидромеханического оборудования составляет продукция отечественных производителей. Но при этом две трети используемой электротехники – импортного происхождения, равно как и 90% оборудования автоматизированных систем технологических процессов (АСУ ТП).

Михаил Линт, директор по технологии ОАО ФСК «ЕЭС», крупнейшего российского потребителя электротехники, уверен: технические решения, применяемые в проектах его компании, соответствуют мировому технологическому развитию. В вопросах компенсации реактивной мощности, регулирования напряжения в сети 220 и 500 кВ ФСК даже опережает зарубежные энергокомпании. Устанавливаемые на энергообъектах ФСК управляемые шунтирующие реакторы 500 кВ не имеют аналогов в мире. Линии электропередачи выполняются полностью на материалах и оборудовании российского производства. Электротехника для подстанций напряжения до 220 кВ тоже преимущественно российская. И это при том, как отмечает Михаил Линт, что сегодня только 30% техники, применяемой при строительстве и реконструкции электросетевых объектов, – отечественного производства. К концу 2012 года ФСК планирует увеличить долю применяемой в проектах российской техники всех видов до половины.

Советник генерального директора компании «Новинтех» Александр Маргулян считает, что доля отечественных компаний в поставках оборудования может вырасти в течение двух-трех лет до 40–50%, а по отдельным видам оборудования до 70%, но только в случае финансирования и эффективной реализации программ импортозамещения. Пока же она составляет в средствах АСУ ТП только 10–15%, в поставках оборудования релейной защиты и автоматики – 30–35%.

По мнению директора по науке и инновационным программам ОАО «Электрозавод» Виктора Ковалева, российские производители, причем конкурируя между собой, уже с этого года могут удовлетворить все потребности энергетического комплекса в трансформаторном и реакторном оборудовании. В частности, по словам Ковалева, развитие и обновление в его компании производственных мощностей, в том числе запущенный недавно в Уфе трансформаторный завод, может обеспечить утроение по сравнению с прошлым годом объемов выпуска электротехнического оборудования до 46 тыс. МВА в год.

Пока та же ФСК не спешит сужать круг поставщиков до одних россиян. Есть ряд позиций, по выпуску которых российские компании уступают, к примеру, своим китайским коллегам. В частности, на подстанции 220 кВ «Тында» в Амурской области будут установлены крытые распределительные установки элегазовые (КРУЭ), рассматривается возможность применения китайских КРУЭ и автотрансформаторов на ряде объектов энергосистем Юга и Северо-Запада. Досадно, что КРУЭ – это технологическое направление, в котором советскими электротехниками в 80-х годах прошлого века были сделаны пионерские разработки, а теперь эта техника, освоенная нашим южным соседом, вернулась к нам в виде уже готового коммерческого решения. В России только «Уралэлектротяжмаш» заявляет о близости завершения разработки КРУЭ сверхвысокого напряжения. А ФСК пока принимает необходимые меры для налаживания серийного производства конкурентоспособных отечественных КРУЭ высокого класса напряжения с Всероссийским электротехническим институтом, Энергомеханическим заводом и тем же Электрозаводом.

Слабых мест хватает. Несмотря, к примеру, на фантастический рост той же ветроэнергетики (в мире только за 2009 год было введено почти 38,5 ГВт ветромощностей, а рынок превысил 50 млрд. евро), у нас считается, что возобновляемые источники энергии (ВИЭ) не будут играть той роли, что в европейских странах, так как основные материальные ресурсы и усилия будут направлены на мероприятия по реализации огромного потенциала энергосбережения и повышения эффективности, существующих в российской большой энергетике. Впрочем, президент Российской ассоциации ветроиндустрии Игорь Брызгунов считает, что проблема в другом: Россия, оставаясь аутсайдером данного рынка, мало что предпринимает для ликвидации этого отставания. «Мы наблюдаем странный парадокс: в России, стране с самым высоким в мире ветропотенциалом, нет собственного производства генераторов, отсутствует проектная база по ветроэнергетике, не приняты подзаконные акты по надбавкам к тарифам и компенсации подключения к сетям для генерации на основе ВИЭ», – говорит Брызгунов. Итог известен: например, при реализации проекта строительства «РусГидро» Дальневосточной ветроэлектростанции на островах Русский и Попова в «шорт-лист» потенциальных поставщиков оборудования вошли только зарубежные компании, в том числе китайские.

Резервы энергосбережения и повышения эффективности, существующие в отечественной электроэнергетике, действительно очень велики. «Если строительство новых мощностей еще вызывает дискуссии относительно потенциального спроса или сроков окупаемости, то насущная необходимость глубокой модернизации существующих мощностей сомнений не вызывает, – говорит Борис Фирсов. – Сегодня еще нет внятных оценок объема этого потенциального рынка, но в том, что он велик, сомневаться не приходится».

С топ-менеджером «ЭМАльянса» солидарен и директор по маркетингу и коммерческим операциям ОАО «Силовые машины». По мнению Андрея Алейникова, энергомашиностроительный рынок в силу своей специфики не подвержен глобальным изменениям и в целом остается стабильным. Падение спроса в одном рынке компенсируется в другом. В период кризиса активно развивается рынок модернизации и реконструкции устаревшего парка оборудования действующих станций.

Тем не менее ситуация в отрасли усложнилась. «Исполнение всех новых инвестиционных проектов перенесено на более поздний срок, – рассказывает генеральный директор Уральского турбинного завода Евгений Кислицын. – Мы наблюдаем ситуацию отложенного спроса и ожидаем, что после 2013–2014 года спрос на оборудование возобновится, но не в таком объеме. Сейчас еще более оживляется рынок модернизации оборудования в связи с тем, что оно изношено, и с тем, что ужесточаются требования со стороны Ростехнадзора».

Внимание к рынку модернизации энергомашиностроительных компаний понятно: российская энергетика просто обречена на обновления крайне неэффективных генерирующих мощностей и одряхлевших электрических сетей. Во Всероссийском теплотехническом институте (ВТИ) подсчитали, что в текущем году возраст 39% ТЭС превысит 40 лет. По данным той же Генсхемы, к 2020 году 57% мощностей тепловых электростанций отработают свой ресурс полностью и их придется вывести из эксплуатации. КПД российских ТЭС составляет 33% (в Японии – 45%); коэффициент использования установленной мощности ТЭС не превышает 50% (в советское время 67%), а на многих станциях он еще ниже; коэффициент использования установленной мощности атомных станций (КИУМ) – 78% (в Японии и Финляндии – 97%). Увы, в России до сих пор нет заметных успехов по повышению КПД и КИУМ тепловых и атомных энергоблоков, хотя, к примеру, большинство АЭС советского производства в Восточной Европе и Финляндии были модернизированы до мировых показателей эффективности с помощью российских специалистов.

По словам генерального директора ТГК-1 Бориса Вайнзихера, власти готовы стимулировать инвестиции в энергетику за счет развития рынка мощности. Причем адекватная плата за мощность влечет за собой заинтересованность не только в новом строительстве, но и в модернизации. Еще одним фактором, который будет способствовать расширению рынка энергетического оборудования, Борис Вайнзихер называет энергосбережение: «Ни для кого не секрет, что в России самый большой потенциал для масштабного применения энергосберегающих технологий имеют две отрасли – ЖКХ и энергетика. В энергетике этот процесс напрямую связан с реконструкцией оборудования, работающего на газе, потому что эффективность парогазовых блоков намного выше, чем аналогичный показатель паросиловых установок, ПГУ».

Аббревиатуры ПГУ и ГТУ (газотурбинная установка) – ключевые для нашего энергомашиностроения. И вот почему. В топливном балансе электростанций сейчас доминирует газ: на нем вырабатывается около 43% российского электричества. Модернизация газовых ТЭС и перевод их с паросилового цикла на парогазовый, например, за счет надстройки газотурбинного блока могли бы сэкономить как минимум четверть от 150 млрд. кубометров, сжигаемых сегодня в газовых котлах электростанций, работающих в лучшем случае с 40-процентным КПД, при выработке того же объема электроэнергии. Причина – в намного более эффективном использовании голубого топлива в паросиловых блоках, в ПГУ же оно всегда выше 50%, а в лучших образцах уже сейчас достигает 58–59%. То есть самые масштабные модернизационные и энергосберегающие проекты, причем касающиеся не только энергетики, но и всей российской экономики в целом, говорят эксперты, лежат именно в области освоения современных газотурбинных технологий. Поэтому стране нужен национальный газотурбинный проект, считают отраслевые специалисты.

Пока же, несмотря на пионерские разработки мощных газовых турбин в советские годы (ГТ 100 МВт была создана еще в 1970 году), Россия в XXI веке осталась без собственных эффективных турбин, на базе которых могли бы строиться парогазовые станции. Одна из причин этой отсталости в том, что отраслевая наука в 1990-х – начале 2000-х годов практически не работала на будущее, и в некоторых энергетических технологиях нам придется какое-то время довольствоваться ролью догоняющих и учеников. По словам Андрея Алейникова, все больше интереса генерирующие компании проявляют к эффективным мощным газовым турбинам класса H с КПД 38–39% и мощностью свыше 300 МВт, на основе которых и будут строиться ПГУ с КПД около 60% и мощностью свыше 600 МВт. А таких турбин в России нет. Не случайно по результатам недавно завершившихся тендеров импортные газовые турбины: GE, Siemens, Alstom, Mitsubishi – составляют не менее 60%, рассказывает генеральный директор ОАО «Инженерный центр ЕЭС» Владимир Жидков. Пожалуй, это пока одна из самых уязвимых в плане конкурентоспособности технологических точек нашего энергомашиностроения. И самим сделать рывок в этой области, без освоения передового зарубежного опыта, уже не получится.

В лицензировании технологий, постепенной их локализации в кооперации с ведущими мировыми производителями и в использовании накопленного опыта для последующего развития собственных технологий нет ничего зазорного, считает известный специалист по теплотехнике, академик РАН Александр Шейндлин: страна прошла через это в 1920–1930‑х годах в период выполнения планов ГОЭЛРО. «Но лицензионный путь, – говорит Шейндлин, – означает, что на соответствующих крупных предприятиях надо одновременно восстанавливать конструкторские и проектные подразделения с набором молодых специалистов, чтобы с приобретением опыта и знаний самим приступить к разработке высокотехнологичного оборудования».

Наши энергомашиностроители активно осваивают чужой опыт через лицензирование техники. К примеру, тот же «ЭМАльянс» и американская компания Nooter/Eriksen подписали лицензионное соглашение, по которому российская компания приобретает не просто право на сборку современных котлов-утилизаторов – покупается именно технология изготовления хайтечного продукта. Все комплектующие будут выпускаться в России, а основное производство разместится на таганрогском «Красном котельщике», принадлежащем холдингу. Соглашение позволяет «ЭМ-Альянсу» не только изготавливать современное оборудование, но и продолжить конструкторские изыскания на базе достижений американцев.

Для развития собственных современных технологий необходимо решать и системную проблему энергетического машиностроения, уверен Владимир Жидков. Эта проблема – разомкнутость различных циклов инновационного развития отрасли, включающих научные разработки, опытно-конструкторские работы, опытно-промышленную эксплуатацию, серийное производство и реализацию продукции потребителям с возвратом средств в отрасль, в том числе и в научные разработки. И решать эту проблему надо на государственном уровне, потому что иначе наше энергомашиностроение может окончательно сдать свои позиции в своей же стране.

Виктор Дмитрук

Подпишитесь

И будьте в курсе первыми!

И будьте в курсе первыми!

Минимальная длина комментария - 50 знаков. комментарии модерируются

Смотрите также

из категории "Недвижимость"

barilline.ru

barilline.ru