Цифры не пляшут: инвестиционный аппетит без меры - «Новости - Энергетики»

Авария на Саяно-Шушенской ГЭС еще раз напомнила обществу, что отечественной энергетике необходимо обновление технической базы. Необходимо создать крупные инвестиционные проекты для того, чтобы обновить основные фонды ТЭК, освоить новые месторождения нефти и газа. По оценкам специалистов,

Авария на Саяно-Шушенской ГЭС еще раз напомнила обществу, что отечественной энергетике необходимо обновление технической базы. Необходимо создать крупные инвестиционные проекты для того, чтобы обновить основные фонды ТЭК, освоить новые месторождения нефти и газа.

По оценкам специалистов, инвестиционная емкость проектов энергетического сектора России в ближайшем обозримом будущем, в следующем десятилетии, может составить до 200 млрд. долларов, даже если доля ТЭКа в общих инвестициях в экономику страны уменьшится от 31–33% в 2006–2010 годах до 20–24% к 2020 году. В некоторых программах и стратегиях на нужды ТЭК фигурируют суммы до 400–500 млрд. долларов. Такие инвестиции требуют планового подхода, тщательного анализа и колоссальной аналитической работы. Заявленные цифры инвестиций уже сейчас поддаются критической оценке в связи с тем, что при расчетах выявляются новые серьезные негативные факторы. Они связаны с повышением неопределенности закупок нефти и газа основными потребителями российских энергоресурсов – странами ЕС и США.

2009 году ЕС сократил импорт российского газа примерно вдвое при снижении закупочных цен. Принято утверждать, что это связано в основном с кризисным сокращением потребления, а также с успехами энергосбережения. Европа заявляет о намерении значительно снизить долю импорта энергоносителей из России. Мировая торговля энергоресурсами явно вступила в фазу рецессии, текущие цены на нефть и, соответственно, сжиженный и природный газ пока стабильны, прогнозные – падают.

Теплая зима наряду с этими факторами снизила потребление газа, в связи с чем в настоящее время в балансе Газпрома образовалась дыра порядка 2 млрд. долларов. В этих условиях закономерен вопрос: найдет ли государственная монополия требуемые инвестиционные ресурсы?

Все ранее перечисленное – прогнозируемые долговременные геополитические факторы. Буквально в последний год возник и новый, уже технологический фактор. По имеющимся и пока косвенным сведениям обозначился прорыв в технологиях добычи газа из рыхлых пород на шельфах, прорыв, который может самым решительным образом изменить ситуацию на глобальном газовом рынке. Новые технологии немедленно привлекли внимание, быстро раскупаются пакеты акций компаний, обладающих технологиями, и месторождения газовых сланцев.

Запасов газа сложных месторождений на территории США и Канады, по скромной оценке, хватит на 200 лет (при нынешних объемах потребления), в оптимистическом сценарии – почти на 700 лет. Гигантские запасы газа обнаружены при первом же бурении на Балтийском побережье Польши.

Сама перспектива возможного появления новых месторождений на американском и европейском энергетических рынках, а значит, и на мировом рынке явилась одной из причин резкого падения цен на газ. Разумеется, новые возможности пока имеют чисто эвентуальный характер, но уже сейчас они внесли мощный фактор неопределенности в инвестиционные программы газовой и нефтяной отраслей. Уже сейчас Газпром вовлечен в северные проекты освоения новых провинций. Все больше месторождений осваивается в регионах со сложными условиями, на шельфах морей, в том числе арктических.

Российская экономика основана на торговле природными ресурсами, в первую очередь энергетическими. И ситуация не может кардинально измениться в ближайший период, по какой бы траектории ни пошло развитие страны и сколько бы мы ни говорили о модернизации экономики, не предпринимая ничего соотносимого в масштабах современной экономики со строительством Магнитки, Днепрогэса, Сталинградского тракторного или космической программы СССР. Газ сохранит значение важнейшего экспортного ресурса и будет основой внутреннего потребления энергии, пусть даже снизится его доля в расходной части баланса энергоресурсов. Даже по критическому варианту развития событий добыча газа стабилизируется к 2020 году на уровне 450–500 млрд. куб. м в год.

Ямал является главной инвестиционной площадкой газовой промышленности в западной части страны. Здесь уже открыто 11 газовых и 15 нефтегазоконденсатных месторождений. Суммарные запасы крупнейших месторождений составляют 5,9 трлн. куб. м газа, 100,2 млн. тонн конденсата и 227 млн. тонн нефти. Вместе с тем эти северные проекты весьма затратны и могут быть реализованы лишь при сравнительно высоком уровне мировых цен на нефть и газ.

Минэкономразвития РФ в феврале 2009 года проведены детальные расчеты эффективности освоения континентальных шельфов России, включая Каспий, Балтику, Штокман, Сахалин и др. – всего 18 районов. Установлено, что при расчетной цене нефти 50 долларов за баррель, газа – 225 долларов за 1000 куб. м освоение почти всех месторождений за исключением некоторых районов Балтики неэффективно: удельные затраты на освоение достигают 200 долларов за 1000 куб. м.

В настоящее время высокие цены на газ маловероятны. С выводами отечественных экономистов согласны ведущие транснациональные компании. Известна оценка перспектив Штокмана, данная руководителем Total: «При текущем уровне цен на газ на европейском и американском рынках разработка месторождения экономически неэффективна».

Из международных транспортных проектов наиболее важными могут считаться газопроводы по дну морей – Балтийского («Северный поток») и Черного («Южный поток»). Несмотря на то что реализация первого встретилась со многими политическими и экономическими трудностями, по последним сведениям ТАССа, проект тем не менее предварительно согласован со скандинавскими странами. Напротив, «Южный поток» намечено форсировать. Сооружение этих подводных магистралей базируется на западных (преимущественно итальянских) технологиях, вопрос только в согласии сопредельных стран и условиях контрактов. Последние данные подтверждают, что Турция согласовала прохождение маршрута в своих территориальных водах, а Франция примет участие в проекте (с приобретением до 10% пакета акций). При всем том, что мы говорим об излишней политизации строительства магистралей, прокладываемых по дну сложных внутренних морей, все эти маршруты и все эти проекты имеют огромный политический вес. Это маршруты большей протяженности, себестоимость транспортировки по ним в 2,5 раза выше, чем при альтернативных маршрутах по суше. Экологические риски также чрезмерны. До сих пор не конкретизированы месторождения, из которых эти трубы будут заполняться газом. Наконец, как указывалось ранее, не вполне ясны запросы стран-потребителей, объемы поставок и цены транзита.

Для реализации международных и некоторых региональных проектов в качестве инвестиций необходимо привлекать государственные и частные капиталы. При этом внутренние инвестиции можно обеспечить методами экономического и политического принуждения, но для крупномасштабных международных проектов ресурсов нашего государства уже недостаточно хотя бы потому, что импорт российских энергоносителей сокращается, а мировые цены – падают, с одной стороны, и потому, что для осуществления этих проектов остро необходимы иностранные технологии.

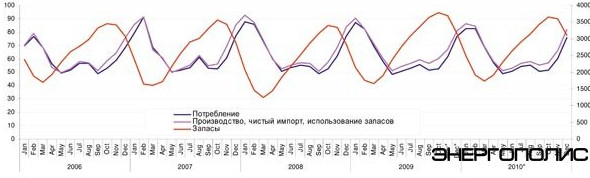

Основные показатели газового рынка США: спрос, предложения, запасы и цены

Мировой опыт показывает, что автаркичная экономика обречена на техническое отставание, но чрезмерное привлечение иностранных инвестиций, пусть даже и в обновление промышленности, может удушить национального производителя. По этому поводу в России конкурируют полярные позиции.

Первая – либеральная: не вводить никаких формальных ограничений, поскольку реальный сектор экономики сможет оздоровиться, только если будет полностью открыт для мирового рынка.

Вторая – позиция «государственников»: развивать модель государственного протекционизма, добиваться экономической самодостаточности, поскольку считается, что в ходе перестройки российская экономика чрезмерно открылась для иностранцев.

Известно, что иностранный и в первую очередь транснациональный капитал генерирует многообразные формы зависимости от себя. В переходной экономике он может ослабить некоторые отрасли, которые ранее, в автаркической системе, воспринимались как вполне здоровые (наглядный пример – российский автопром). Из широкого спектра мнений для наглядности выделим полярные позиции.

Первая. Не вводить никаких формальных ограничений для инвестиций по критерию стратегической важности: у нашего государства и без того в избытке инструментов для защиты своих интересов.

Вторая. Считается, что в ходе перестройки российская экономика чрезмерно открылась для иностранных инвестиций, поэтому желательно развивать модель государственного протекционизма. Предлагается запретить иностранный и частный российский капитал в сфере исключительно государственной компетенции, ограничивать иностранный капитал в отраслях, в которых наши мировые позиции пока слабы, например в банковской системе, а также ввести запрет на закупку земли иностранцами и резко расширить перечень стратегических отраслей.

Принятие такой идеологии, по моему мнению, приведет к изоляции и регрессу страны.

Однако и позиция «рыночников» не столь уж корректна: многие страны ЕС и США, Южная Корея, Тайвань не использовали политику открытого рынка до той поры, пока не перешли определенный рубеж экономического развития. То есть либерализм как идеология побеждает тогда, когда страна осознает себя развитой и уверена в конкурентности национальной экономики.

Другая сторона вопроса в том, какие сектора нашей экономики интересны для иностранного капитала и, напротив, где именно и когда этот капитал нужен?

Острые углы инвестиционной политики ярко проявились в дилемме ТЭК Восточной Сибири. Месторождения газа здесь находятся на начальной стадии освоения, но уже сейчас ясно, что данный проект окупается лишь при годовой добыче 30–40 млрд. куб. м, а внутренний потребитель региона нуждается не более чем в десятой доле этого объема: промышленность и инфраструктура не развиты, к тому же газ не выдерживает конкуренции с углем и электро- энергией каскада мощных гидростанций.

Проект реален лишь при ориентации на экспорт (потребители – Китай, для СПГ и нефти – Япония) и привлечении до 15 млрд. долларов инвестиций. Из-за неопределенности экономической политики России пока нет соглашений с потенциальными импортерами, соответственно нет и требуемых 15 млрд. долларов инвестиций (минимальная оценка). Известно, что для поощрения нефтяного проекта государство отказалось от экспортной пошлины.

Эти приграничные проекты не корреспондируют с требованиями о закрытии приграничных районов для иностранного капитала, в основе которых – страх перед миграцией из густонаселенных сопредельных стран. Запрет иностранным подданным на владение недвижимостью для китайских и корейских подданных в том или ином регионе вводился еще в царской России. Инвестиции будут, если допустить иностранцев к участию в деятельности российских корпораций, но против этого – мощная оппозиция крупного отечественного капитала и политиков-«государственников».

Следует признать, что в иностранном инвестировании «природного ресурса Востока» скрыта реальная угроза. Опасность заключается в том, что правительство рискует потерять контроль над экспортными поставками из новых месторождений, например из Восточной Сибири в Китай и Индию. Россия может стать сырьевым придатком этих стран, если не предложит собственную инновационную модель развития.

По существу, наличествует дилемма: или мы откроем иностранному капиталу наукоемкую промышленность, или останемся неконкурентными в постиндустриальном мире. Для нефтяной и газовой промышленности это геофизика, работы на шельфах, бурение горизонтальных скважин, добыча из сланцевых пород, программно-аппаратное обеспечение и пр. Отечественным добычным, геофизическим и геологическим компаниям необходим инжиниринг от иностранных фирм. Все это потребует нового подхода к сотрудничеству с иностранными компаниями и изменений законодательства.

Итак, главное содержание текущего момента – сокращение ресурсов отечественного ТЭК для проведения экстенсивной инвестиционной политики. Соответственно, возникла потребность в новой стратегии развития. Если раньше лозунг был «нефть и газ берут там, где они есть», то теперь «берут там, где это эффективно».

Концепция экстенсивного развития предусматривала механистическое распространение структур и традиционных технологий отраслей ТЭК на все новые месторождения и провинции, концепция интенсивного развития – освоение новых технологий и на этой основе приближение районов добычи к центрам потребления.

Поскольку из инструмента экспансии газ превращается в товар мирового энергетического рынка, инвестиционная политика должна изменить свою направленность. Стать инструментом сотрудничества с соседними странами и странами-потребителями. С этих позиций может быть обновлен и принципиальный подход к допуску на газовый рынок России иностранных инвесторов.

Алексей Хайтун,

д.э.н., профессор,

лауриат Государственной премии,

руководитель энергитической

политики Института Европы РАН.

В 2009 году на фоне снижения потребления и роста запасов цена на природный газ опустилась до минимума за много лет и до конца года только незначительно скорректировалась. Такая динамика обусловлена событиями на мировых финансовых рынках. Теперь же, когда ситуация в мировой экономике стабильно улучшается, вроде можно говорить о росте цен. Однако не все так оптимистично настроены. На графике представлены прогнозы EIA на 2010 год. Сразу видно, что агентство придерживается довольно скромных прогнозов.

Основа российского экспорта – топливно-энергетические товары.

Несмотря на рост физических объемов на 6,4%, экспорт нефтепродуктов из-за снижения средних контрактных цен уменьшился по стоимости на 51,4%.

Экспорт газа в физическом выражении снизился в 1,9 раза. Столь существенное снижение объясняется ситуацией с формированием цены на российский газ. В начале года, когда цена на нефть резко снизилась, цена российского газа продолжала оставаться очень высокой, в то время как

цены других поставщиков упали. На снижение экспорта российского газа оказали влияние разногласия с Украиной. В результате экспорт природного газа по стоимости сократился на 52,5%.

Подпишитесь

И будьте в курсе первыми!

И будьте в курсе первыми!

Минимальная длина комментария - 50 знаков. комментарии модерируются

Смотрите также

из категории "Недвижимость"

barilline.ru

barilline.ru